こんにちは、Jeff.Naoです。

スマートマネーコンセプト(SMC)を学んでいく中で、「この考え方はどこから来ているのか?」「なぜリクイディティや蓄積・分配が重要なのか?」と疑問に感じたことはないでしょうか。

実は、現在主流となっているSMCやICTの多くの概念は、ある一つの古典理論を源流としています。それがワイコフ理論です。

ワイコフ理論は、相場をランダムな値動きとして捉えるのではなく、大口資金(スマートマネー)がどのような意図で価格を動かしているのかという視点から市場構造を読み解く理論です。

この考え方は、アキュムレーション(Accumulation:蓄積)マニピュレーション(Manipulation:操作)ディストリビューション(Distribution:分配)といった、SMCでもおなじみの市場の流れを理論的に説明できる土台となっており、XモデルやPower of 3、リクイディティ・スウィープといった手法を「なぜ機能するのか」まで理解するために欠かせない存在です。

本記事では、SMCトレーダーの視点からワイコフ理論を噛み砕き、「難しい理論」ではなく「使える相場の考え方」として解説していきます。

ワイコフ理論概要

そもそもワイコフ理論とは?

ワイコフ理論とは、20世紀初頭に米国の著名なトレーダーである リチャード・D・ワイコフ によって提唱された、「価格は常に大口参加者(スマートマネー)の意図によって動かされている」という考え方を基盤とした相場分析理論です。

この理論の最大の特徴は、インジケーターや数式に頼るのではなく、

・需要と供給のバランス

・市場参加者の心理と行動

といった市場構造そのものを読み解く点にあります。

複合的な「一人の存在」を想定する考え方

ワイコフ理論では、市場を動かす主体として「コンポジット・マン(Composite Man)」という概念が用いられます。

これは実在の人物ではなく、機関投資家、ヘッジファンド、大口資金といったスマートマネー全体を一人の意思ある存在として捉えるための比喩です。

相場の値動きはランダムに見えても、実際にはこのコンポジット・マンが

高く売り抜ける(分配)

という明確な目的を持って行動した結果である、というのがワイコフ理論の根本思想です。

ワイコフ理論の大前提となるルール

ワイコフ理論は、次の5つの前提ルールを軸に構成されています。

② 価格は需要と供給によって決まる

③ スマートマネーは「安く買って高く売る」

④ フェイクの動きには意味がある

⑤ 相場は同じ構造を繰り返す

ここでは、それぞれの考え方を改めて解説します。

① 相場はランダムではなく「意図」で動く

チャートは一見ランダムに上下しているように見えますが、ワイコフ理論では、その動きの裏には必ず意図があると考えます。

急な反転や不自然な値動きは偶然ではなく、大口資金が「どこで仕掛け、どこで利益を出すか」を計画した結果として現れた動きです。

② 価格は需要と供給によって決まる

価格を動かす唯一の要因は、買い(需要)と売り(供給)のバランスです。

ただし、この需要と供給を本当に作っているのは、個人トレーダーではなく、相場を動かせる資金量を持つスマートマネーです。

そのため、値動きを理解するには「誰が売買しているのか」を意識する必要があります。

③ スマートマネーは「安く買って高く売る」

スマートマネーも、基本的な目的は個人トレーダーと同じです。

それは、安く買って高く売ることです。

ただし、大きな資金を扱うため、一気に売買することはできず、レンジ相場などを使って時間をかけてポジションを構築します。この過程が、蓄積や分配といった構造としてチャートに現れます。

④ フェイクの動きには意味がある

高値や安値を一度超えてから反転する動きは、単なるダマしではありません。これは、損切り注文や逆張りポジションを集めるための意図的な動きと考えられます。

ワイコフ理論では、こうしたフェイクの動きこそが、本命方向への動きの前兆になると捉えます。

⑤ 相場は同じ構造を繰り返す

人の心理は大きく変わらないため、

相場もまた似た構造を何度も繰り返します。時間軸や市場が違っても、「蓄積・仕掛け・分配」という流れは共通しています。この繰り返しを理解することで、「今の相場がどの段階にあるのか」を論理的に判断できるようになります。

ワイコフ理論について

ワイコフ理論とは、相場は常に同じ流れ(サイクル)を繰り返しているという考え方を前提とした分析理論です。

相場はランダムに上下しているように見えますが、実際には 4つの状態を循環する構造を持っています。

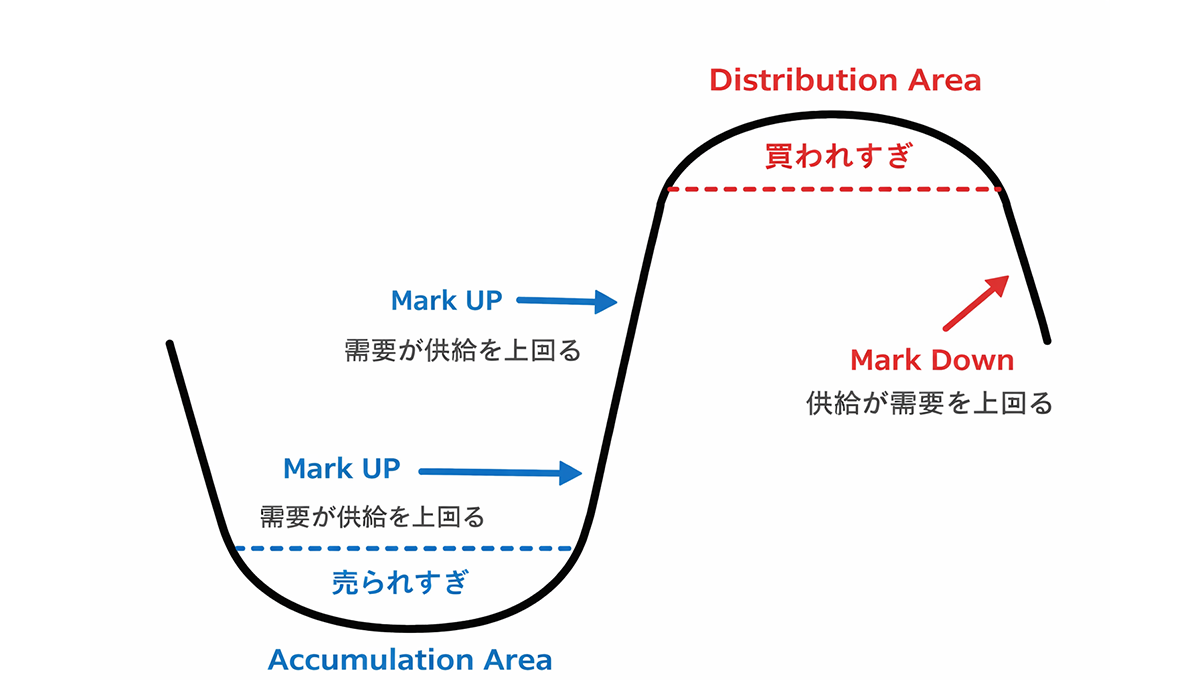

上の画像は、そのサイクルをシンプルに表したものです。

アキュムレーション(Accumulation Area)

画像の左下にあたる部分が、アキュムレーション(蓄積)局面です。

この段階では、価格は下落後に横ばいになりやすい市場では「弱気」「売られすぎ」と認識されやすいしかし裏では、スマートマネーが静かに買い集めているという特徴があります。

表面上は動きが少ないため注目されにくいですが、次の上昇に向けた準備段階にあたります。

マークアップ(Mark Up)

アキュムレーションが完了すると、格は上方向へ動き始めます。これが マークアップ(上昇局面)です。この段階では、

・需要が供給を上回る高値

・安値を切り上げる

・多くの参加者が「上昇トレンド」と認識し始める

といった状態になります。画像中の「Mark UP」は、相場が最も素直に伸びやすいフェーズを示しています。

ディストリビューション(Distribution Area)

上昇が進んだ先に現れるのが、 ディストリビューション(分配)局面です。価格は高値圏で推移し、

・買い意欲は強く見える

・しかし上値は徐々に重くなる

・スマートマネーは保有ポジションを売り始める

という状態になります。多くの個人トレーダーが強気になる一方で、大口資金は静かに手仕舞いを進めている段階です。

マークダウン(Mark Down)

分配が完了すると、相場は下方向へ動き始めます。これが マークダウン(下落局面)です。

このフェーズでは、

・供給が需要を上回る

・下落スピードが加速しやすい

・恐怖や投げ売りが起きやすい

という特徴があります。やがて下落が落ち着くと、再びアキュムレーションへと戻り、同じサイクルが繰り返されます。

サイクルをさらに深堀り解説

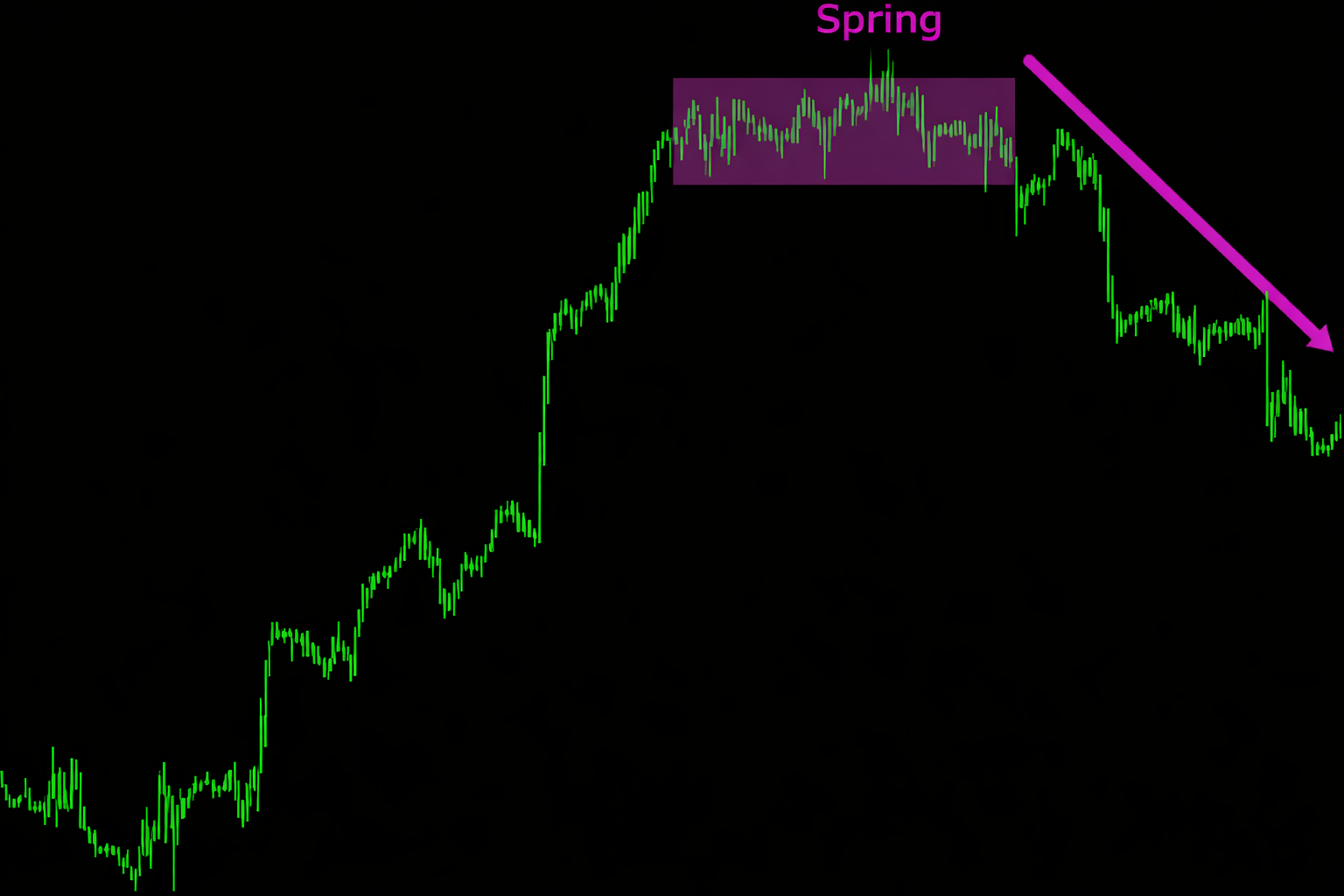

この図は、ワイコフ理論における相場のサイクルを、値動き(波)まで含めて表したモデルです。相場はAccumulation → Mark UP → Distribution → Mark Downという流れを繰り返しますが、特に重要なのがAccumulationとDistributionの終盤です。

これらの局面では、レンジの安値や高値を一時的に抜ける「Spring」と呼ばれる値動きが発生します。(※ Spring はセリングクライマックスとは異なります)

このSpring は、一般的に「ストップ狩り」 と呼ばれる動きで、あたかもトレンド方向へブレイクするように見せかけて、実際にはすぐに戻される ダマシの値動きです。

しかし、ワイコフ理論ではこのSpringこそが、サイクル転換の合図になります。

Springが発生した後、価格が反対側のレンジを明確にブレイクすると、そこからMark UPまたはMark Downのトレンドが始まると判断します。

そのため、以下のようなテクニックが考えられます。

【Accumulationにおいて】

安値を更新する Spring が出現し、その後レンジ高値をブレイクした場合

→ Mark UP開始と判断してロング

→ 上昇トレンドの初動に乗りやすい

【Distributionにおいて】

高値を更新する Spring が出現し、その後レンジ安値をブレイクした場合

→ Mark Down開始と判断してショート

→ 下降トレンドの初動に乗りやすい

このように、Spring → レンジブレイク → トレンド発生という流れを理解することで、ワイコフ理論を実戦的に活用することができます。

以下では、実際のチャートを使ってこのSpring とトレンド転換の関係を確認していきます。

アキュムレーションの終盤では、一度レンジの安値を下抜けるSpringが発生し、その直後に強い反発を伴って価格が戻る動きが見られます。

このSpring後の勢いある上昇は、単なる一時的な反発ではなく、その後の本格的な上昇フェーズへの移行を示唆するサインとなります。

この上昇が進んだ先で現れるのが、Distributionの局面です。

Distributionの局面では、一度高値を更新する動きが見られますが、それは本格的な上昇にはつながらず、結果的にダマシとなって反転します。

このようにワイコフ理論を用いることで、大きなトレンドが一巡した後に形成されるレンジ相場からの反転ポイントを的確に捉えられるようになります。

まだ深掘り!AccumulationとDistribution

ワイコフ理論におけるAccumulationとDistributionの値動きは、さらに細かく掘り下げて考察することができます。

すべての相場が必ずしも、これから解説する通りに展開するわけではありませんが、ワイコフが行ってきた相場研究の深さと精度を感じ取れるはずです。

ワイコフ理論の本質とも言える部分ですので、参考としてぜひ目を通してみてください。

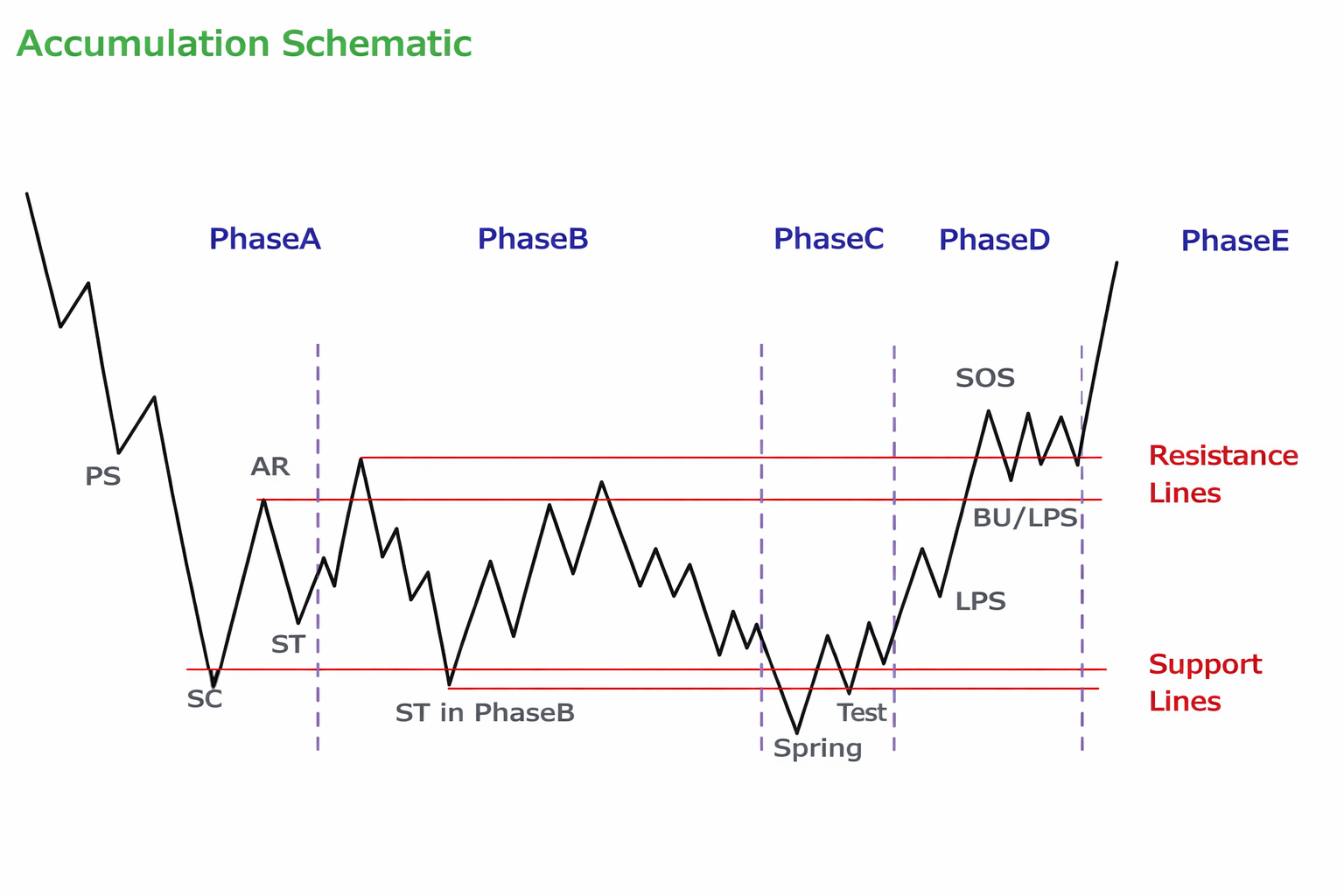

Accumulation

SC:Selling Climax、恐怖感が最大化し、投げ売りが集中する場面。急激な売りによって一旦底を形成しやすい

AR:Automatic rally、売りが一巡した後に起こる自然な戻り。需給の改善によって価格が反発する

ST:SC付近まで再度下落し、底固めが進んでいるかを確認するための調整

Spring:一時的に最安値を下回るが、すぐに買い戻されるフェイクの下抜け

SOS:Sign of strenght、アキュムレーション中の上値を明確に突破する動き。上昇への転換を示すサイン

LPS:最終的なサポート、上昇局面に入る前の最後の押し目となるポイント

①PhaseA:下落トレンドが収束し、売り圧力が弱まり始める段階

②PhaseB:スマートマネーが将来の上昇を想定し、段階的に買い集める期間

③PhaseC:上昇に入る前の最終調整局面で、Springが発生しやすい段階

④PhaseD:レンジを上方向に試しながら、上昇の兆しが明確になるフェーズ

⑤PhaseE:レンジを上抜け、本格的なマークアップが始まる段階

実際には、PhaseBからPhaseDにかけてがAccumulationの中心となる期間です。このレンジ相場の中で、スマートマネーは時間をかけてポジションを構築していきます。

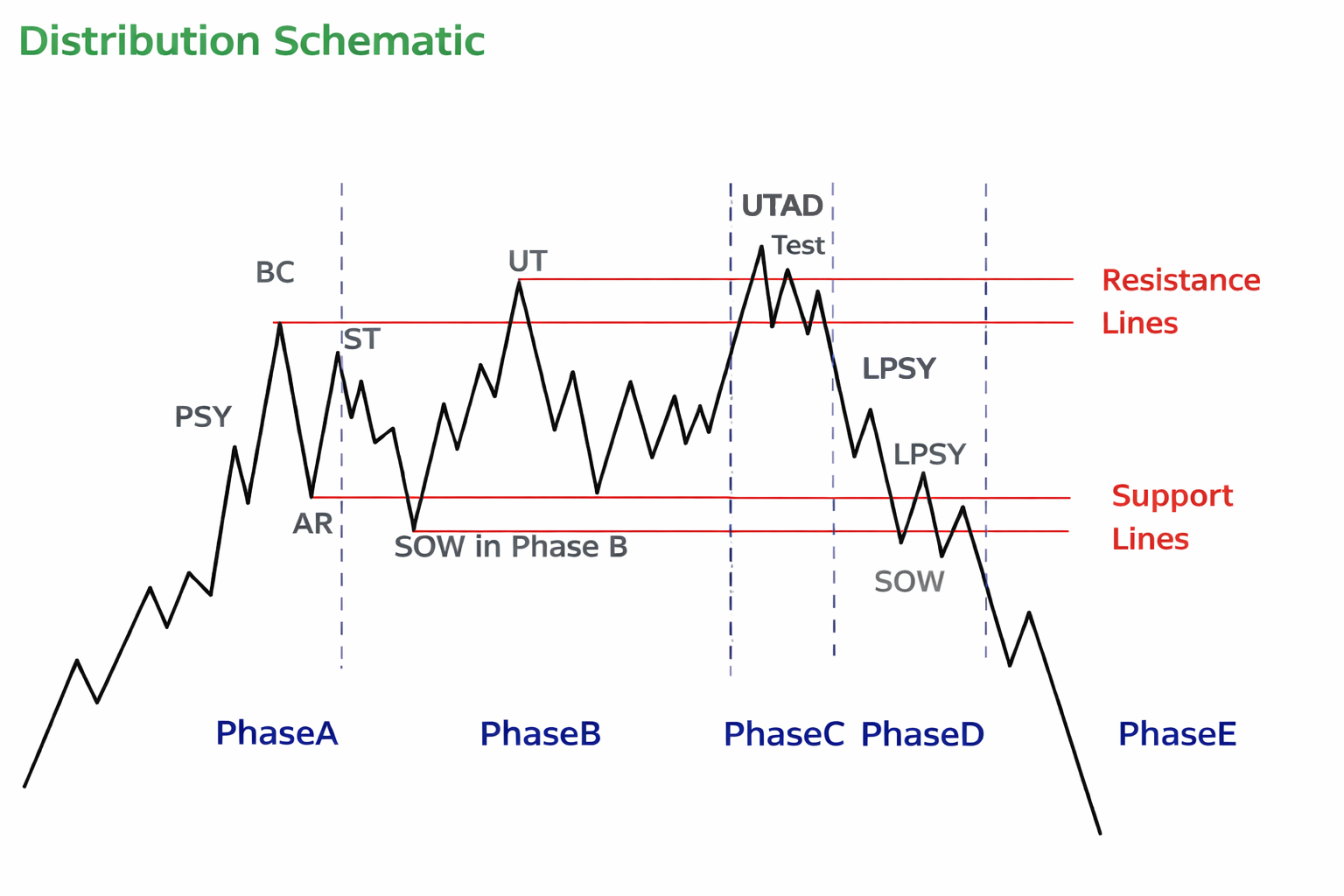

Distribution

BC:Buying Climax、強い買いが集中し、上昇が行き過ぎた状態になるポイント

AR:Automatic Rally、買いの勢いが一巡したことで起こる自然な反落

ST:BC付近まで再度戻し、需給バランスを確認するための戻り

UTAD:上昇のスプリング

SOW:Sign of Weakness、Distribution中の安値を明確に下抜け、下落優勢を示すサイン

LPSY:最終的なレジスタンス

①PhaseA:上昇トレンドが一巡し、天井圏で失速し始める段階

②PhaseB:スマートマネーが将来の下落を想定し、段階的に売りポジションを構築する期間

③PhaseC:下落へ移行する前の最終調整局面で、上方向へのSpring(UTAD)が発生しやすい段階

④PhaseD:レンジを下方向に試しながら、下落優勢が明確になっていくフェーズ

⑤PhaseE:レンジを下抜け、本格的なマークダウンが始まる段階

非常に示唆に富んだ内容です。

およそ100年前の時点で、これほどまでにレンジ相場内部の動きを詳細に捉えていた人物が存在していたことには、驚かされます。

詳細は次回、あらためて解説します。

今回は、ワイコフ理論におけるサイクル構造やプライスアクションの考え方について解説しました。

冒頭ではシンプルに感じられたかもしれませんが、読み進めていく中で、その理論の奥行きや理解の難しさを実感していただけたのではないでしょうか。

とはいえ、今回の内容はあくまで基礎的な導入に過ぎません。より深くワイコフ理論を学びたい方は、原典となるワイコフの書籍に触れてみることをおすすめします。

次回は、ワイコフ理論をスマートマネーコンセプトとどのように組み合わせるのかについて解説する予定です。エントリー精度やチャート分析の質を高めたい方は、ぜひご覧ください。

コメント